برخلاف عدم میل بانکها به پرداخت تسهیلات قرضالحسنه، این سیستم از پرداخت تسهیلات به اشخاص حقیقی و حقوقی مرتبط به خود ابایی ندارد.

اگر نخواهیم بخش عمدهای از چالشهای اقتصادی ایران را به نظام بانکی ربط دهیم، اما بیشک نظام بانکی یکی از اولویتهای اقتصاد ایران برای اصلاح ساختاری است. این موضوع فارغ از تحریمها و ازجمله معضلات ساختاری اقتصاد ایران است که همواره ترکشهای ورود بانکها به فعالیتهای غیرمولد و از همه مهمتر ناترازیها و وجود فعالیت ناسالم در نظام بانکی بهعنوان تهدیدی برای کلیت اقتصاد مطرح بوده است. یک نمونه از چالشهای بهظاهر کوچک سیستم بانکی پرداخت تسهیلات به کارکنان و اشخاص (حقیقی و حقوقی) مرتبط است که ارقام چند دههزار میلیاردی آن را بررسی کرده است. براساس آمار ارائهشده در صورتهای مالی 17 بانک خصوصی و دولتی (بانکهایی که صورت مالی آنها دردسترس بوده است) چیزی درحدود 173 هزار میلیارد مانده منابع قرضالحسنه ثبت شده است. منابع قرضالحسنه براساس قانون عملیات بانکداری بدون ربا و همچنین ماده 17 ضوابط سیاستی – نظارتی شبکه بانکی مصوب سال 1388، بدون دریافت سود بالا باید در قالب تسهیلات به نیازهای ضروری مردم ازقبیل وام ازدواج، مسکن و… تخصیص یابد و استفاده از این منابع در هر مسیر دیگری غیرقانونی است. براساس آمارهای مالی ازمجموع 173 هزار میلیارد تومان مانده منابع قرضالحسنه 17 بانک مورد بررسی در پایان سال مالی 98 تنها 38 هزار میلیارد تومان (22 درصد) از این منابع بهعنوان تسهیلات قرضالحسنه پرداخت شده و جالب است که از این میزان، 6 هزار و 368 میلیارد تومان آن به کارکنان و کارمندان بانکها اعطا شده است. درمجموع و باتوجه به تعداد کارمندان این بانکها بهنظر میرسد مانده تسهیلات اعطایی به هریک از کارکنان بانکها از محل منابع قرضالحسنه بهطور میانگین درحدود 57 میلیون تومان بوده (با فرض دریافت وام توسط همه کارکنان) و در این بین بانک گردشگری با 144 میلیون تومان رکورددار است. بررسیها همچنین حاکی از پرداخت حدود 60 هزار میلیارد تومان تسهیلات توسط این 17 بانک به شرکتهای مرتبط به خودشان است، این درحالی است که بسته دولت برای مبارزه با کرونا که قصد احیای تمامی مشاغل خرد و بزرگ کشور را داشت، تنها 100 هزار میلیارد تومان بود. این همه ماجرا نیست و در صورتهای مالی برخی از بانکها که اطلاعات مربوط به تسهیلات پرداختشده به اشخاص حقیقی مربوط به خود را منتشر میکنند و از مخدوش کردن آن خودداری میکنند، به تسهیلاتی با مدت زمان 35 سال و سود یک درصد برخواهید خورد.

6 هزار میلیارد تومان وام قرضالحسنه بانکها به کارمندان خود

قرضالحسنه در ایران مسیری طولانی را طی کرده و پس از تصویب قانون عملیات بانکی بدون ربا بهعنوان یکی از نوآوریهای این قانون مطرح شده است. این ابزار که ابتدا از صندوقها آغاز شد و با تاخیر به نظام بانکی ورود پیدا کرد، در اصل واسطهای بین پساندازکنندهای است که به سود پسانداز خود نیاز نداشته و از آن طرف وامگیرندهای که توان پرداخت سود وام خود را ندارد. سپردههای قرضالحسنه شامل سپردههای جاری و پساندازی است که افراد با نیتهای خیرخواهانه و بدون دریافت سود بالا در بانکها قرار داده و از آن طرف در قالب تسهیلات به نیازهای ضروری مردم ازقبیل ازدواج، خرید مسکن و… تعلق میگیرد. با همه اینها اما بهنظر میرسد همانند بسیاری از مفاد دیگر در «قانون عملیات بانکی بدونربا»، قرضالحسنه نیز با چالشهایی روبهرو است. اولا سپردههای قرضالحسنه سهم چندانی در ارائه تسهیلات بانکی نداشته و از سویی دیگر بخشی از این سپردهها برخلاف قانون در قالب تسهیلات در اختیار کارمندان و کارکنان بانکها قرار میگیرد. براساس آمار ارائهشده در جدول (1) و بررسی صورتهای مالی 17 بانک خصوصی و دولتی (صورتهای در دسترس) نشان میدهد که مانده تسهیلات اعطایی بانکها به کارکنان خود در پایان سال مالی 98 درحدود 6 هزار و 368 میلیارد تومان است. این اتفاق نهتنها برخلاف ضوابط بانکی اتفاق افتاده است، بلکه محاسبهها نشان میدهند این رقم، 15 درصد از کل تسهیلات قرضالحسنه اعطایی 17 بانک مورد بررسی را شامل میشود. بهعبارت دیگر 15 درصد از تسهیلاتی که طبق قانون باید به نیازهای ضروری مردم در قالب وام ازدواج، مسکن، اشتغال و… پاسخ دهد، به مازاد نیاز کارکنان بانکها پاسخ داده است. البته بهنظر میرسد از بین 17 بانک ذکرشده تنها چهار بانک خاورمیانه، کارآفرین، سامان و پستبانک هستند که از محل منابع قرضالحسنه خود تسهیلاتی به کارکنان اعطا نکردهاند. بانک سرمایه نیز در صورت مالی خود بهطور واضحی مشخص نکرده که آیا تسهیلاتی از این محل به کارکنان خود ارائه داده است یا خیر!

وام قرضالحسنه از جیب مردم

بر اساس ضوابط سیاستی و نظارتی شبکه بانکی کشور که چند باری ازسوی شورای پول و اعتبار تهیه و به بانکهای کشور ابلاغ شده، پرداخت تسهیلات قرضالحسنه دارای دستورالعملهایی به شرح زیر است؛ اولا تسهیلات قرضالحسنه بدون انتظار دریافت سود و با نیت خیرخواهانه و با هدف کمک به نیازمندان پرداخت میشود. در این شرایط بانک تنها درصورت تامین هزینههای خدمات بانک مجاز به دریافت سود سالانه با سقف چهار درصد است. در مرحله دوم، مصارف این نوع تسهیلات تاحدودی مشخص و به نیازهای ضروری مردم، وام ازدواج و دیگر موارد ضروری اختصاص پیدا کرده است و در ماده 17 این قانون صریحا تاکید شده که استفاده از سپردههای پسانداز قرضالحسنه بانکها پس از منظور کردن سـپرده قـانونی مربـوط، صرفا برای تسهیلات قرضالحسنه بوده (پرداخت وام ازدواج، اشتغال، مسکن و… به مردم) و مصرف آن برای سایر موارد تسهیلاتی ممنـوع است. همه اینها درحالی استکه بانکها هرساله بخشی از سپردههای قرضالحسنه خود را برای پرداخت تسهیلات به کارمندان خود کنار گذاشته یا میگذارند. براساس جدول(1) بررسی 17 بانک خصوصی و دولتی کشور (که اطلاعات مالی آنها دردسترس است) نشان میدهد مانده تسهیلات اعطایی بانکها به کارمندان و کارکنان خود در پایان سال 98 از محل منابع قرضالحسنه درحدود 6 هزار و 368 میلیارد تومان بوده، این درحالی است که چنین عملکردی خلاف ضوابط ابلاغشده از بانک مرکزی به سیستم بانکی است. این مساله جدید نبوده و چندین دهه فعالیت بانکهای کشور را دربر میگیرد، بهطوریکه چهار سال پیش و پس از آنکه انتقادات گستردهای نسبتبه پرداخت حجم بالایی از منابع قرضالحسنه بانکها به کارکنان آنها مطرح شده بود، بانک مرکزی تصمیمات جدیدی اتخاذ کرد.

در مورخ 95.6.9، فرشاد حیدری، معاون وقت نظارت بانک مرکزی در حاشیه بیستوهفتمین همایش بانکداری اسلامی درباره تصمیم بانک مرکزی برای کنترل تسهیلاتدهی به کارکنان بانکها اعلام کرد: «از سنوات گذشته و از دهه 60 تا به امروز بانکها از محل منابع قرضالحسنه به کارکنان خود منابعی را اختصاص داده و تسهیلات پرداخت میکردند، اما براساس مقررات جدید این موضوع ممنوع شده است.»

وی همچنین تاکید کرده است: «با دستورالعمل جدید بانک مرکزی بانکها موظف شدند منابعی را که میخواهند به کارکنان خود تسهیلات بدهند، حتما از منابع خود بانک باشد و به هیچعنوان حق پرداخت وام از محل منابع قرضالحسنهای را که جمعآوری کردهاند، به کارکنان خود ندارند.»

انحراف 78 درصدی منابع قرضالحسنه

براساس آمارهای ارائه شده در 17 بانک مذکور، مجموع مصارف قرضالحسنهای(تسهیلات قرضالحسنه اعطا شده) که شامل؛ تسهیلات کارکنان، تسهیلات ازدواج، تسهیلات جوانان، تسهیلات مسکن، اشتغال و دیگر نیازهای ضروری بوده در حدود 38 هزار و 800 میلیارد تومان بوده است. در قسمت قبل هم گفته شد که بانکها در حدود 6 هزار و 368 میلیارد تومان تسهیلات قرضالحسنهای کارکنان خود را از این محل پرداخت کردهاند. همه چالش تنها در بالا بودن حجم پرداخت به کارکنان خلاصه نمیشود بلکه بر خلاف آن میزان تسهیلات اعطایی از منابع قرضالحسنهای بانکها در حجم پایینی قرار دارد. براساس آمار «مانده منابع قرضالحسنه» در 17 بانک مورد بررسی در پایان سال مالی 98 چیزی در حدود 173 هزار میلیارد تومان بوده است. بنابراین مشخص است که تنها 22 درصد از منابع قرضالحسنه بانکها در قالب تسهیلات قرضالحسنهای وام داده شدهاند که 4 درصد از آن سهم کارکنان بوده و بیش از 78 درصد از منابع نیز به مسیری غیر از پرداختهای قرضالحسنه رفتهاند. البته این انتقاد به این معنی نبوده که بانکها باید تمامی منابع قرضالحسنه خود را در قالب تسهیلات ارائه کنند بلکه سیستم بانکی با توجه به ذخیره قانونی و احتیاطی و همچنین موارد مدیریت ریسک و سرمایه خود لازم است که بخشی از منابع سپردهای را نزد خود یا بانک مرکزی حفظ کند. با وجود این پیششرط نیز عدم پرداخت 78 درصد از منابع قرضالحسنهای محل سوال است.

انحراف 90 درصدی در 5 بانک

از 17 بانک جدول (1)، بانکهای اقتصاد نوین، گردشگری، کشاورزی، صادرات به ترتیب؛ 58، 44، و89 و 70 درصد از منابع قرضالحسنهای خود را وام دادهاند اما بانکهای؛ پاسارگاد، سامان، سرمایه، سینا و کارآفرین کمتر از 8 درصد از منابع خود را در قالب تسهیلات ضروری ارائه کردهاند. بانکهای آینده، تجارت، دی، رفاه و ملت نیز دارای نسبتهایی بین 10 تا 35 درصد هستند. نکته جالب توجه آن است که بانک شهر در سال مالی 97 در حدود 36 درصد بیشتر از منابع قرضالحسنه در اختیار خودش را وام داده است. علاوهبر این بررسی میزان وام پرداخت تسهیلات هر بانک از محل مذکور به کارکنان خود نیز دارای نکات جالبتوجهی است. به جز چهار بانک؛ خاورمیانه، کارآفرین، سامان و پست بانک که به نظر میرسد تمام تسهیلات کارکنان خود را از محلی به غیر از منابع قرضالحسنهای تامین کردهاند، 13 بانک دیگر هر کدام در حد توان به آن دستدرازی کردهاند. بهعنوان نمونه بانک گردشگری بهطور متوسط به هر کدام از کارمندان خود 144 میلیون تومان وام قرضالحسنهای داده است. بعد از آن نیز بانک پاسارگاد با تسهیلات قرضالحسنهای 82 میلیون تومانی در رتبه دوم قرار دارد. بانکهای کشاورزی، ملت، تجارت و صادرات نیز هر کدام به ازای تعداد کارمندان خود به ترتیب؛ 70، 69، 65 و 64 میلیون تومان وام دادهاند. لازم به ذکر است که تسهیلات و مزایای بانکها به کارکنان خود به هیچوجه منع قانونی نداشته اما محل تامین تسهیلات و همچنین میزان آن بسیار مهم و دارای سدهای قانونی بسیاری است.

بهطوری که سوای منعقانونی بانکها از پرداخت تسهیلات کارمندی از محل قرضالحسنه، چند سال پیش سقف مجموع تسهیلاتی که یک کارمند بانک میتواند در طول دوران خدمت خود دریافت کند 250 میلیون تومان عنوان شد، البته احتمالا اجرا و ابلاغ این طرح همچنان در هالهای از ابهام است.

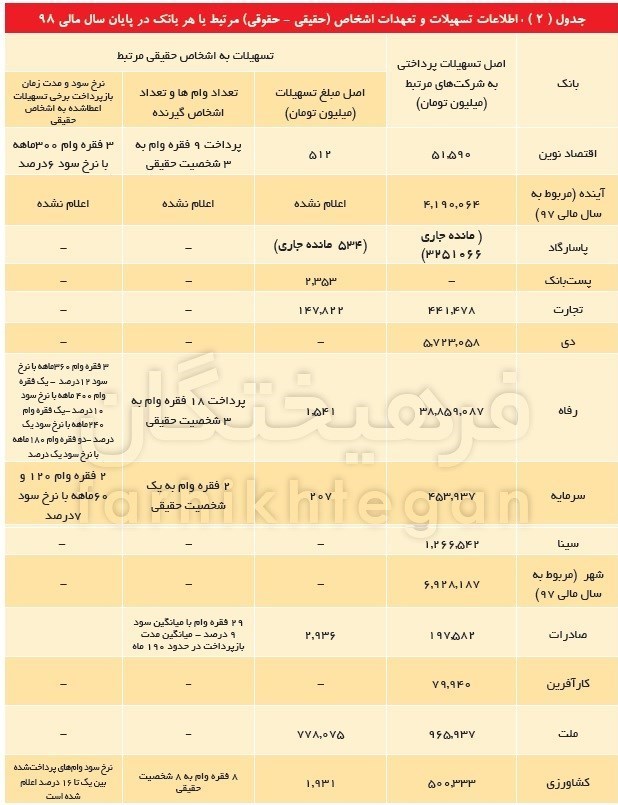

وام 34 ساله با 10 درصد سود به اعضای هیاتمدیره

برخلاف عدم میل بانکها به پرداخت تسهیلات قرضالحسنه، این سیستم از پرداخت تسهیلات به اشخاص حقیقی و حقوقی مرتبط به خود ابایی ندارد. براساس آییننامه بانک مرکزی به شماره 241742/94 که 25/08/1394 به سیستم بانکی ابلاغ شده است، از بانکها خواسته شده که تسهیلات و تعهدات اشخاص مرتبط با هر بانک منتشر و اعلام شوند. براساس بررسیها و با توجه به آنکه تعداد تسهیلات بانکها به اشخاص حقیقی مرتبط به خود (معمولا اعضای هیاتمدیره) در برخی از بانکها اعلام نشده یا در برخی دیگر نیز بهصورتکلی به آن اشاره شده است، دسترسی به تسهیلات اعطایی بسیاری از بانکها غیرممکن است اما در چهار بانک اقتصادنوین، رفاه، سرمایه و کشاورزی نکات جالبی میتوان یافت. در بانک رفاه 18 فقره وام به سه شخصیت حقیقی پرداخت شده است که در بین این تسهیلات وامهای 360 ماهه (30 ساله) با نرخ سود 12 درصد و همچنین وام 34 ساله با تنها 10 درصد سود دیده میشود. در بانک اقتصادنوین نیز 9 فقره وام به سه نفر پرداخت شده که سه فقره آن وامهای 25 سالهای با نرخ سود 6 درصد است. در بانک سرمایه دو فقره وام 120 و 60 ماهه با نرخ سود هفت درصد به یک نفر داده شده است. نرخ سود وامهای پرداختی بانک کشاورزی به هشت شخصیت حقیقی مرتبط به خود نیز بین یک تا 16 درصد اعلام شده است.

صورتهای مالی مخدوش و ادعای شفافیت

همانطور که گفته شد براساس آییننامه ابلاغی بانک مرکزی، بانکها موظف به افشای ریز جزئیات تسهیلات و تعهدات اشخاص حقیقی و حقوقی مرتبط به خود هستند. اما برخی بانکها برای فرار از این مساله یا اطلاعات را بهصورتکلی و بدون ریزجزئیات منتشر میکنند یا به افشای کلی ارقام و بدون ذکر نام افراد حقیقی بسنده میکنند. البته طفره رفتن بانکها از این مساله به همینها خلاصه نمیشود، بلکه درمواردی تعهدات و تسهیلات اشخاص مرتبط یا تسهیلات کلان خود را بهصورت مخدوششده یا ناخوانا منتشر میکنند، بهعنوان مثال بانکهای گردشگری و سامان هرچند درظاهر لیستی از تعهدات اشخاص مرتبط بهخود را ارائه دادهاند اما درحقیقت بهدلیل مخدوش بودن این اطلاعات، هیچاستفادهای از آنها نمیتوان انجام داد.

badoorbin.comakhbarazad.comمنبع : خبرفوری

آخرین دیدگاه